Appliedと東京エレクトロンが経営統合へ、なぜライバル同士が急接近したか

Applied Materialsと東京エレクトロンが2014年後半を目標に経営統合すると発表した。両社はリソグラフィ以外の半導体製造装置のほとんどすべてをカバーしているが、統合によりAppliedの売り上げ72億ドルとTELのそれの54億ドルを単純合算すると126億ドルとなり、ASMLを抜きトップに躍り出ることになる。

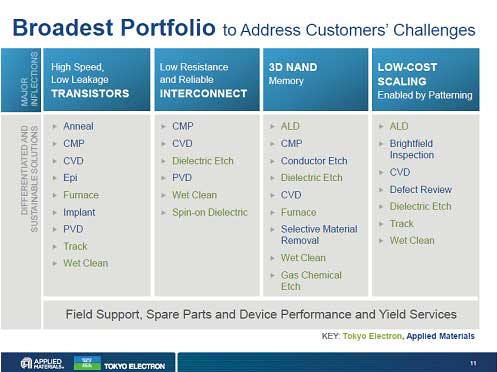

図1 東京エレクトロンとApplied Materialsの相互補完する装置分野

新会社は東京と米国サンタクララの2地区に本社を持ち、統合持ち株会社はオランダに置く。会長は現TEL会長兼社長の東哲郎氏、CEOには現AppliedのCEOであるGary Dickerson氏、副会長にはマイク・スプリンター氏(現Applied 会長)と常石哲男氏(現TEL副会長)がそれぞれ就任する予定。東氏とDickerson氏は共に新会社は対等合併であることを主張している。

合併によって、半導体製造工程におけるトランジスタ、配線、3D-NANDなどの工程を広く補完する関係を築けるとしている(図1)。例えば、導電体のエッチング装置はApplied、酸化膜エッチングはTEL、といった具合である(図2)。特に、3次元NANDフラッシュのプロセスでは、リソグラフィの負担よりも深いコンタクト形成のためのCVDやエッチングの生産性が悪くなるため、両社の知恵で乗り切ることになろう。

図2 絶縁膜エッチングの得意な東京エレクトロン、コンダクタのエッチングが得意なApplied Materials

統合によるシナジーとして、サプライチェーンや生産技術の効率化、販売地域やサービスオフィスの拡大と最適化、IT投資や企業運営機能の効率化などを挙げており、これらの効率を上げることによって最初の1年間で2億5000万ドル、3年目には5億ドルの削減効果が得られるとしている。また2017年を目標として、売り上げ182億ドル、経常利益46億ドルを挙げている。新会社の時価総額は290億ドルと見積もっている。

そもそもAppliedとTELとはライバル関係にあった。この両社がなぜ統合するに至ったのか。今回の統合には「人」が非常に深く関係している。AppliedのDickerson CEOは、今年の8月に就任したばかり。またTELの東会長が社長に返り咲いたのは今年の4月。Dickerson氏は、AppliedがVarian Semiconductor Equipment Associatesを2011年に買収するまで、7年間に渡りVarianのCEOを務めていた。その前(2004年以前)はKLA-TencorにいてCOOまで上り詰めた。TELはKLAと光CD(critical dimension)システムを共同開発したり、TELがKLAの国内代理店をしたり、密接な関係があった。また、TELはVarianとも共同研究や代理店の経験がある。TELはDickerson氏のいた会社とは深く関係していた。Dickerson氏と東氏が親しい間柄であった。だからこそ、共にトップ責任者になったことにより、急速に接近していったと考えることも自然であろう。もしかすると今年4月の東会長の社長返り咲きは、今回の統合を視野に入れた人事かもしれない。

この計画は用意周到に練られたものとみてよいだろう。新会社のウェブサイトは既に出来ている。「A New Global Innovator」と称して、会社名は未定だが、両社のロゴをトップに入れて新会社の役割やビジョン、顧客への姿勢などを述べている。

また、統合するときの株式交換レートを決めている。新会社の1株はAppliedの株主にとって1株に相当し、TELの株主は新会社1株に対して、3.25株を受け取る。Applied、TELの株主はそれぞれ68%、32%になる。現在の両社の規模は表1の通り。

表1 両社の現状実績 注*)1ドル=86円換算

2014年後半の統合に向けた手続きは、両社の株主の承認と、公正取引委員会による独禁法に違反していないかどうかの検討を経る。統合は、全て承認が得られてからになる。